为什么单压纳指100让我夜不能寐?

[免责声明] 本文仅供教育和信息目的,不构成投资建议。读者在做出任何投资决定前应咨询合格的金融专业人士。

——用11年回测数据告诉你:资产配置和再平衡才是长期投资的核心

我是浩外大叔,CQF持证人,专注理财教育10多年。最近收到很多知友私信,都在问纳指100的问题:纳斯达克100适合定投还是梭哈?」「纳指ETF溢价这么高还能买吗?」「长期投资15年以上,场内还是场外?」

说实话,这些问题背后,其实藏着一个更根本的认知误区——

很多人把「长期持有纳指100」等同于「躺赢」。

今天我用11年的真实回测数据,帮你看清一个事实:单一资产的高收益背后,是你可能承受不起的风险。而资产配置和再平衡,才是普通人能长期坚持下去的投资方式。

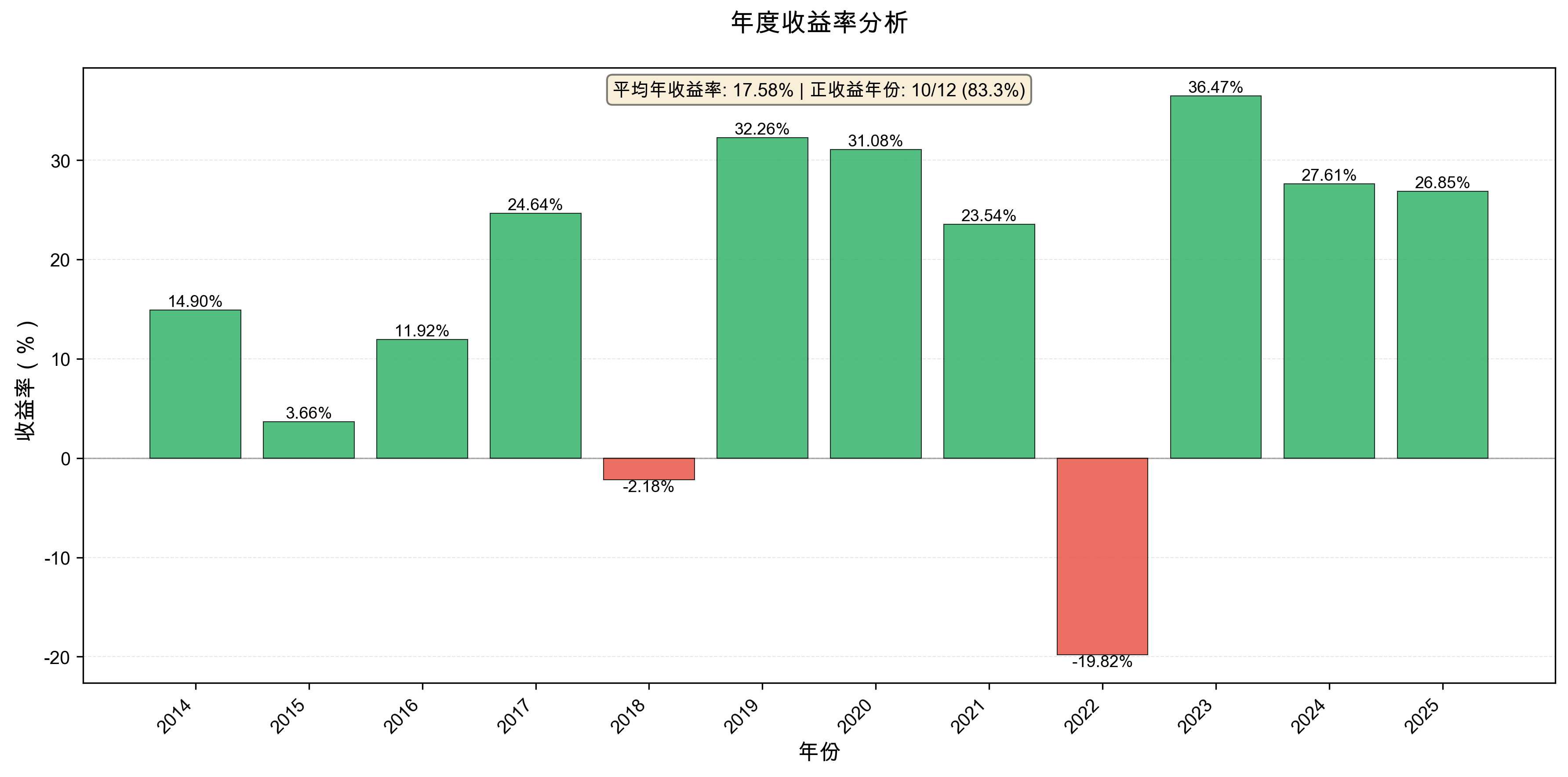

一、先看数据:单压纳指100,11年能赚多少?

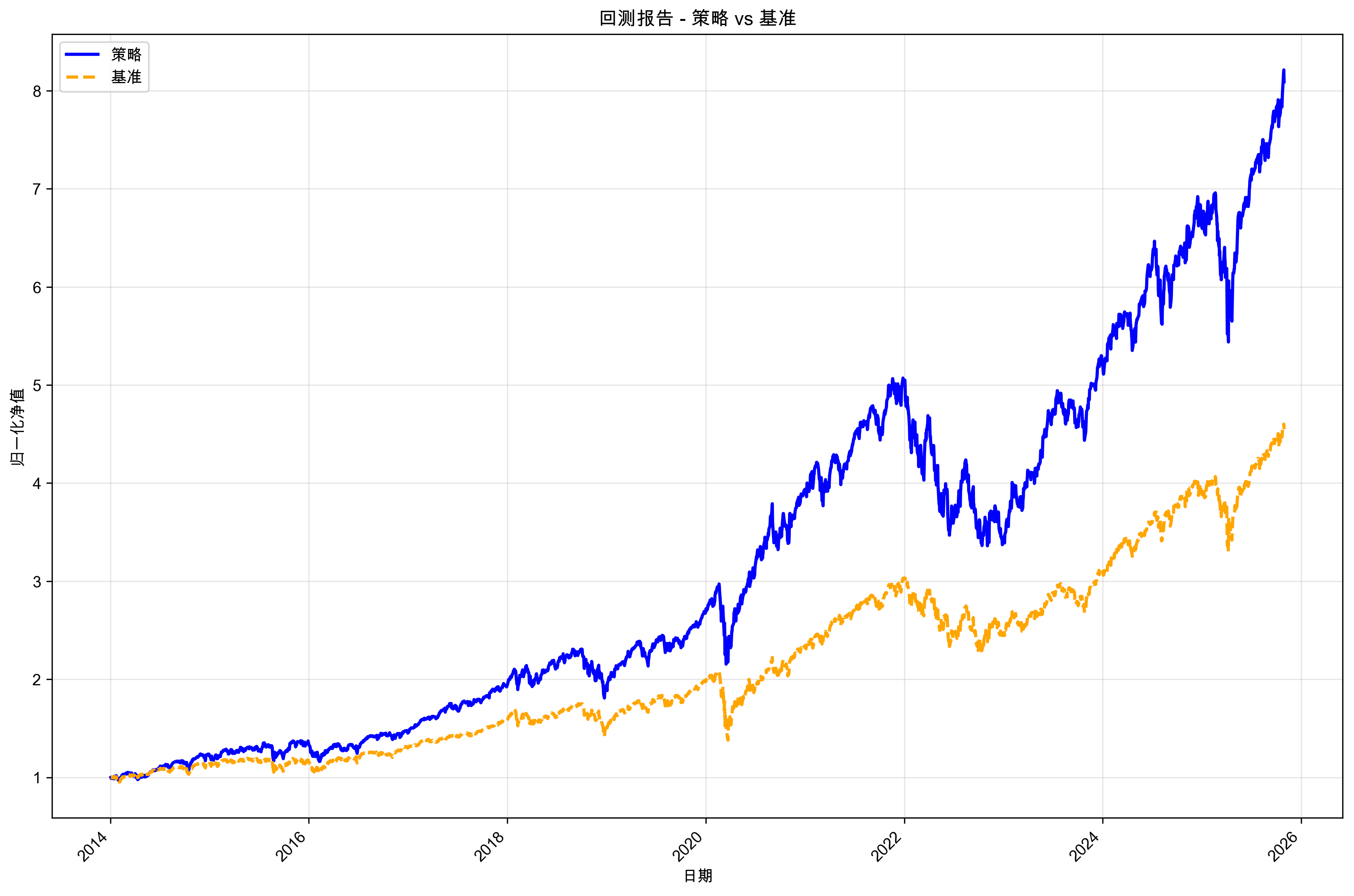

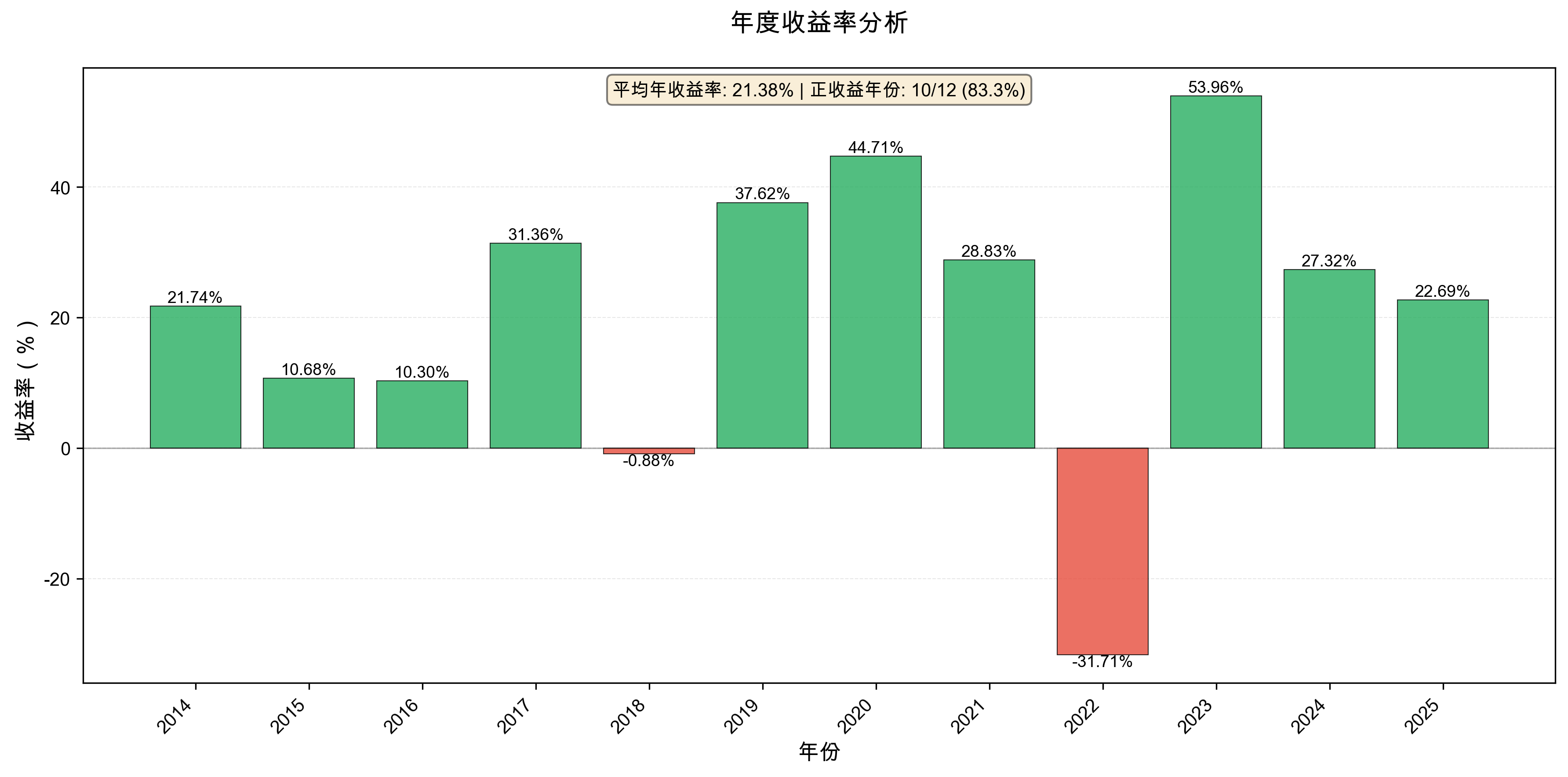

我用2014年1月到2025年10月的数据做了一个回测,假设初始投入100万美元,100%配置纳指100(以QQQ为代表),不做任何调整,看看11.8年后会怎样。

结果确实很诱人:

| 指标 | 数值 |

|---|---|

| 最终资金 | 808.8万美元 |

| 总收益率 | 708.84% |

| 年化收益率 | 19.36% |

| 跑赢基准(SPY) | 年化5.68个百分点 |

年化19.36%,100万变成800多万,确实很香。

但问题来了:这11年你真的能拿得住吗?

二、高收益背后的三次生死考验

纳指100的历史上,有三次让人刻骨铭心的大回撤。每一次都是对投资者心理承受能力的极限测试。

2.1 2000年科技泡沫:最惨烈的寒冬

- 回撤幅度:-82.96%

- 恢复用时:15.4年

想象一下,你投入500万,眼睁睁看着它变成不到100万,然后苦等15年才回本。这15年里,你结婚、生子、买房、换工作……而你的投资账户,一直在亏损。

2.2 2008年金融危机:成熟期的考验

- 回撤幅度:-49.29%

- 恢复用时:3.4年

经历过2000年泡沫的洗礼,科技公司抗风险能力增强了,但依然腰斩。

2.3 2020年疫情:闪电战

- 回撤幅度:-28.56%

- 恢复用时:3.5个月

疫情冲击来得快去得也快,但当时谁能预判3个月后就反弹?

我回测的这11年数据里,最大回撤是-33.72%,最长回撤持续了714天——接近两年。

波动率20.64%,意味着你的账户随时可能上下浮动20%。今天100万,明天可能变80万。

你真的能在账户缩水三分之一的时候,坚持不卖吗?

三、另一种思路:用配置换安心

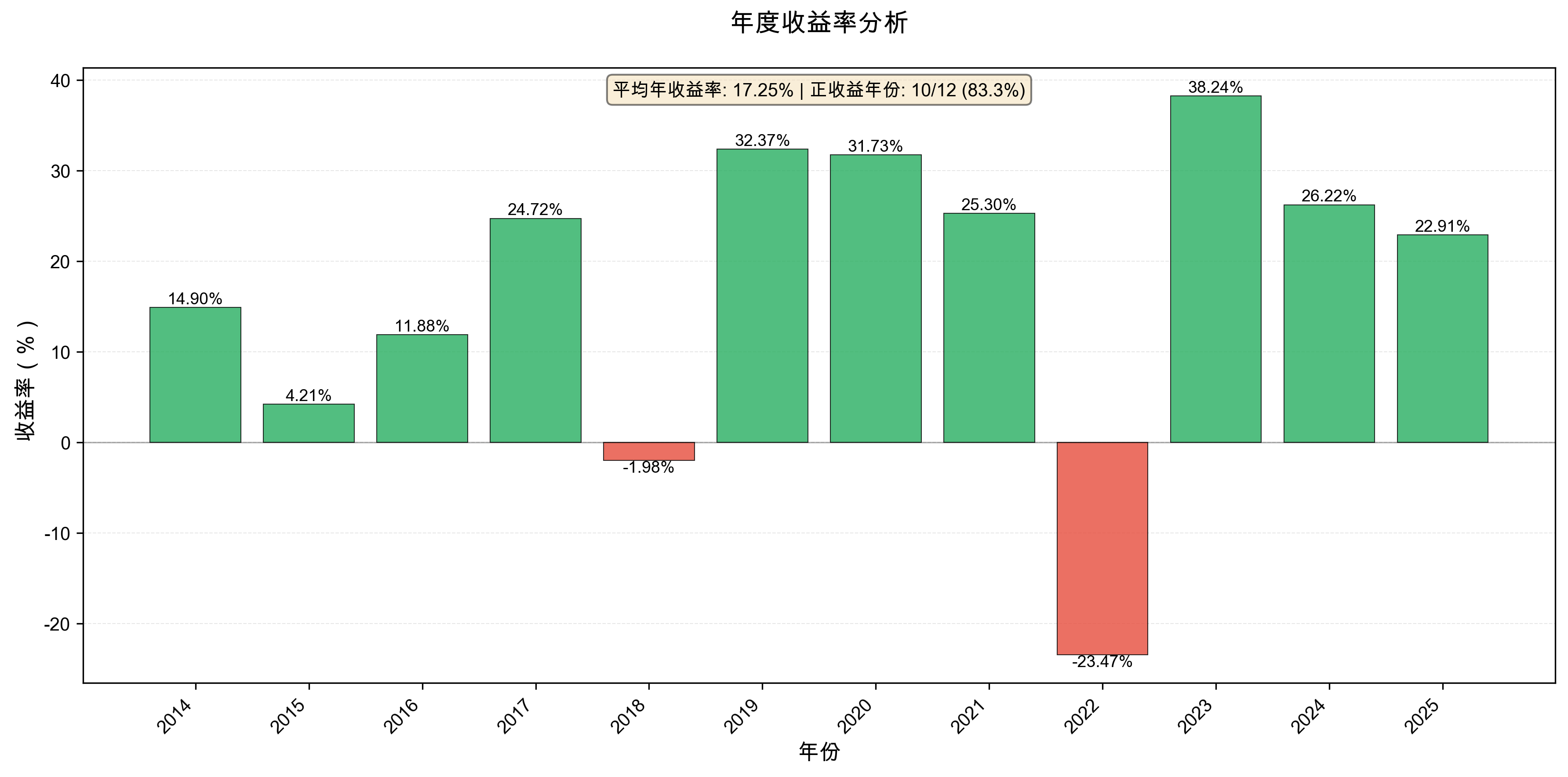

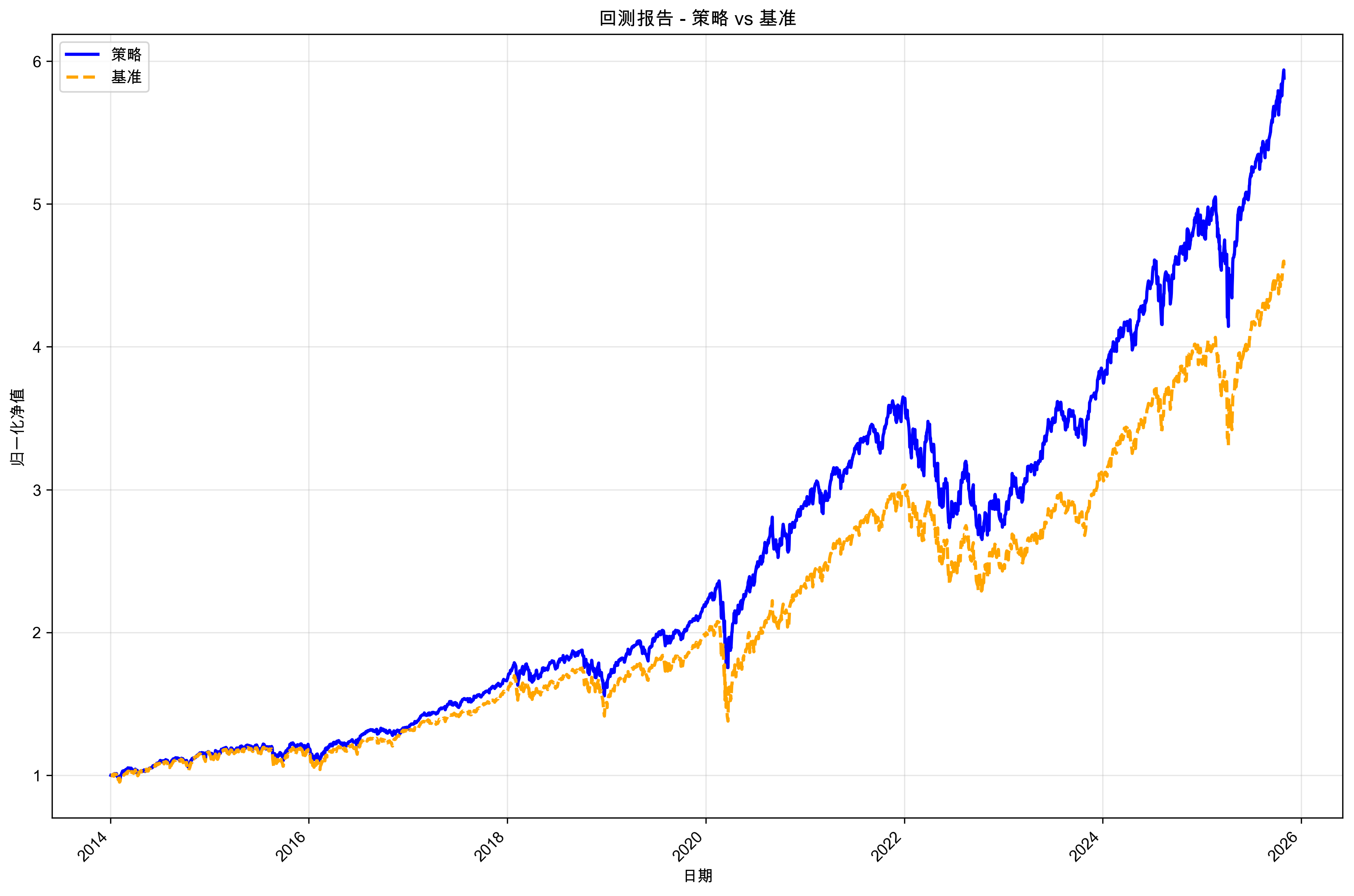

我又做了一组对比实验:把100%纳指100,改成三资产组合——

- 纳指100:40%

- 资产A(与纳指有一定相关性的宽基指数):40%

- 资产B(与股市负相关的避险资产):20%

同样的起点,同样的11年,看看结果有什么不同。

3.1 核心指标对比

| 指标 | 100%纳指100 | 三资产组合(再平衡) |

|---|---|---|

| 最终资金 | 808.8万美元 | 638.3万美元 |

| 总收益率 | 708.84% | 538.26% |

| 年化收益率 | 19.36% | 16.99% |

| 最大回撤 | -33.72% | -25.72% |

| 波动率 | 20.64% | 15.61% |

| 最大回撤持续时间 | 714天 | 109天 |

这张表里藏着几个关键信息:

收益确实降低了, 但降幅有限。年化从19.36%降到16.99%,差了2.37个百分点。11年下来,最终资金从808万变成638万,少了170万。

但风险大幅下降。 最大回撤从-33.72%降到-25.72%,少亏8个百分点。波动率从20.64%降到15.61%,账户波动小了近四分之一。

最关键的是这个数字:最大回撤持续时间从714天降到109天。

从接近2年的煎熬,变成3个多月的等待。这意味着什么?意味着你不用在漫长的亏损期里反复怀疑自己、反复想要割肉。

3.2 风险调整后收益

衡量投资水平,不能只看收益,还要看你承担了多少风险。这里介绍两个关键指标。

夏普比率(Sharpe Ratio) 是最常用的风险调整收益指标,它用总波动率来衡量风险,告诉你:每承担1单位波动,能获得多少超额回报。

但夏普比率有个问题:它把上涨和下跌都当成「风险」。可实际上,普通人只担心下跌,没人会抱怨自己的账户涨太多。

所以还有一个更贴近投资者心理的指标——索提诺比率(Sortino Ratio)。

索提诺比率只计算「下行波动」,也就是只关注亏损的波动,不把上涨算进风险里。这更符合我们的真实感受:赚钱不是风险,亏钱才是。

| 策略 | 夏普比率 | 索提诺比率 | 下行波动率 |

|---|---|---|---|

| 100%纳指100 | 0.7930 | 0.8769 | 22.09% |

| 三资产组合(再平衡) | 0.8964 | 1.0261 | 16.56% |

从这张表能看出:

- 夏普比率:三资产组合0.8964,比单压纳指的0.7930高出13%

- 索提诺比率:三资产组合1.0261,比单压纳指的0.8769高出17%

索提诺比率的差距更大,说明什么?

说明三资产组合在「控制下跌风险」这件事上,做得比单压纳指好得多。 它的下行波动率从22.09%降到了16.56%,少了四分之一。

换句话说:三资产组合不仅收益的「性价比」更高,而且在你最难受的时候(账户下跌时),它的表现也更稳。

四、再平衡:让配置真正发挥作用

有人可能会问:配置好比例,然后就不管了,行不行?

我也做了这个实验。同样的三资产组合,一个季度再平衡一次,另一个完全不管。

| 指标 | 三资产(不再平衡) | 三资产(季度再平衡) |

|---|---|---|

| 最终资金 | 588.0万美元 | 638.3万美元 |

| 年化收益率 | 16.18% | 16.99% |

| 最大回撤 | -27.36% | -25.72% |

| 波动率 | 16.33% | 15.61% |

| 夏普比率 | 0.8075 | 0.8964 |

| 最大回撤持续时间 | 693天 | 109天 |

差别很明显:

- 收益: 再平衡多赚了50万美元,年化高出0.81个百分点

- 风险: 最大回撤少了1.64个百分点,波动率低了0.72个百分点

- 回撤恢复: 从693天缩短到109天——差了近600天!

再平衡为什么有效?

核心逻辑很简单:它强制你「高卖低买」。

当纳指涨多了,占比超过40%,再平衡会卖掉一部分纳指,买入相对便宜的资产。当纳指跌多了,占比低于40%,再平衡会加仓纳指。

这个动作看起来简单,但99%的人做不到——因为人性是追涨杀跌的。再平衡机制,就是用规则战胜人性。

五、这个策略适合你吗?

说实话,这个问题没有标准答案。

如果你满足以下条件,单压纳指可能确实适合你:

- 投资期限真的很长(15年以上),且中间不需要动用这笔钱

- 心理承受能力极强,账户缩水50%也能睡得着

- 对科技行业有深入研究,能判断行业长期趋势

- 这笔钱亏完了也不影响生活

但如果你是普通上班族,投资是为了让生活更好而不是更焦虑,那多资产配置+定期再平衡可能是更现实的选择。

它牺牲了一部分收益(年化少2-3个百分点),但换来了:

- 更平稳的持有体验

- 更短的亏损等待期

- 更高的坚持概率

投资最怕什么?不是选错标的,而是在错误的时机离场。

能拿得住的策略,才是好策略。

写在最后

今天我们用真实数据拆解了一个核心问题:为什么不建议普通人把所有资产都押在纳指100上?

不是因为纳指不好——恰恰相反,它长期表现非常优秀。但正因为它波动大,普通人很难在回撤期坚持住。

资产配置和再平衡,本质上是一种「对人性的妥协」。它用一部分收益,换取你能真正坚持下去的可能性。

你可能还在困惑:具体应该怎么配置?什么资产适合做对冲?再平衡的具体操作是什么?

这些问题,我们下一篇详细聊。

关注浩外大叔,让理财变简单。