納指100年化19%,為什麼很多人卻抱不住?

[免責聲明] 本文僅供教育和資訊目的,不構成投資建議。讀者在做出任何投資決定前應諮詢合格的金融專業人士。

最近收到很多關於納指100的問題:

「納斯達克100適合定期定額還是單筆買入?」

「長期投資15年以上,納指是不是最好的選擇?」

「別人都在買納指,我是不是也該全押?」

我理解這種心情。翻開納指100的歷史績效,確實讓人心動——

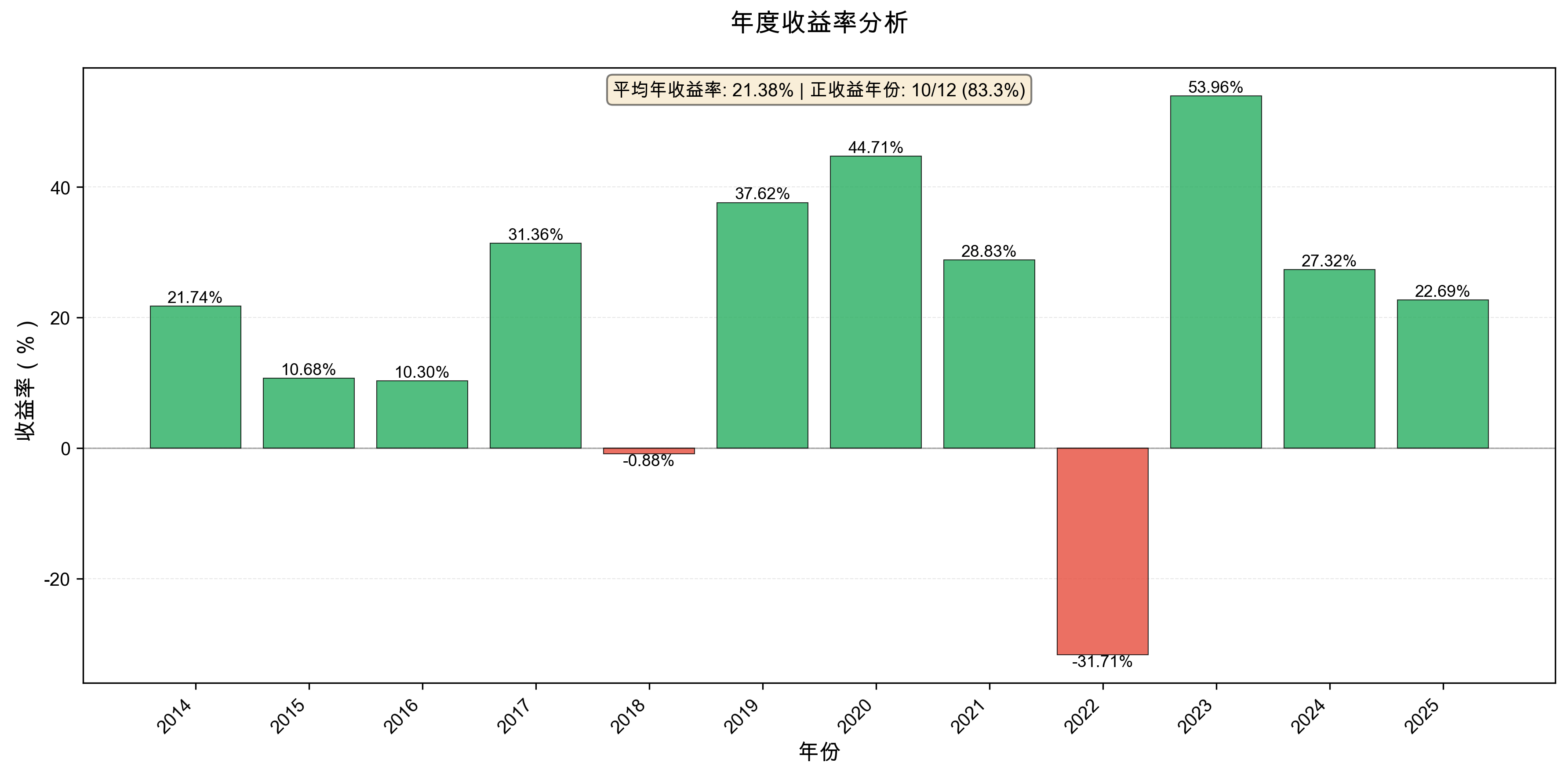

過去11年(2014-2025),納指100年化報酬率達到19.36%。

這意味著什麼?如果你在2014年初投入100萬,到2025年會變成超過800萬。

這個數字,完勝絕大多數投資產品。

但有一個問題始終困擾著我:既然納指這麼好,為什麼身邊真正靠它賺到大錢的人卻很少?

一組被忽視的數據

大多數人只看到了19.36%的年化報酬,卻很少有人認真看過這組數據:

| 歷史回檔事件 | 最大跌幅 | 恢復時間 |

|---|---|---|

| 2000年科技泡沫 | -82.96% | 15.4年 |

| 2008年金融海嘯 | -49.29% | 3.4年 |

| 2020年疫情衝擊 | -28.56% | 3.5個月 |

你沒看錯——2000年那次,納指100跌去了82.96%,500萬變成不到100萬,然後整整等了15年才回本。

即使是最近11年相對「溫和」的行情裡,納指100的最大回檔也達到-33.72%,持續了714天——接近兩年。

兩年時間,你的帳戶一直在虧損,每天打開App都是綠的。

你確定你能扛住?

15年意味著什麼?

15年,不是一個抽象的數字。

讓我們具體算一算。

一、你的人生會發生什麼

如果你在2000年3月買入納指100,直到2015年8月才回本。

| 時間節點 | 你的人生可能在經歷 | 你的帳戶狀態 |

|---|---|---|

| 2000年(買入) | 25歲,剛工作兩年,意氣風發 | 投入50萬積蓄 |

| 2002年(谷底) | 27歲,準備結婚 | 剩8.5萬(-83%) |

| 2005年 | 30歲,孩子出生 | 約20萬(-60%) |

| 2008年(二次重挫) | 33歲,孩子上幼稒園 | 又跌回12萬(-76%) |

| 2010年 | 35歲,考慮換房 | 約25萬(-50%) |

| 2013年 | 38歲,孩子上小學 | 約40萬(-20%) |

| 2015年(回本) | 40歲,孩子國中 | 終於回到50萬 |

25歲到40歲,人生最黃金的15年,你的這筆投資一直在虧損。

一個孩子從出生到國中畢業,你的帳戶還在原地踏步。

二、15年裡你會遇到什麼

人生的重大支出

15年裡,你幾乎必然會遇到這些用錢的時刻:

- 結婚:需要聘金、婚禮、買房頭期款

- 生孩子:產檢、生產、月嫂、奶粉、尿布

- 買房/換房:頭期款、裝潢費

- 孩子教育:幼稒園、才藝班、學區

- 父母養老:體檢、醫療、照護

- 職業變動:創業資金、失業過渡、進修學習

- 意外事件:大病、事故、突發狀況

每一個節點,你都可能需要動用這筆錢。

而你的帳戶呢?可能正好在虧損50%的位置。

你是選擇「認賠」套現解決燃眉之急,還是選擇「借錢」維持投資?

無論哪個選擇,都很痛苦。

更好的投資機會

15年裡,你會眼睜睜看著無數「更好的機會」從眼前溜走:

利率的誘惑:

- 2006-2007年:銀行理財收益率4-5%,保本保息

- 2013-2014年:貨幣基金巔峰期,年化6-7%

- 你的納指呢?還在虧損中

其他資產的上漲:

- 2003-2007年:台股大多頭,加權指數從4000點漲到9800點

- 2009-2010年:黃金從800美元漲到1900美元

- 2015-2017年:房價大漲

- 2020-2021年:比特幣從3000漲到69000美元

每一次,你都會想:

「如果當初把錢放在銀行,現在本金至少還在……」

「如果當初買了房,現在已經漲了3倍……」

「如果當初……」

你還會信仰納指嗎?

三、心理煎熬的具體化

讓我們模擬一下你這15年的心理狀態:

第1年(2000-2001):震驚與否認

「跌了40%?這只是暫時的調整吧……」

「科技股是未來,長期肯定沒問題。」

「我就不信它不漲回來。」

你開始頻繁看帳戶,每天重新整理好幾次,期待反彈。

第2-3年(2001-2003):恐懼與絕望

「怎麼還在跌?已經跌了70%了……」

「我是不是做了這輩子最錯誤的決定?」

「當初為什麼不聽勸?」

帳戶裡的數字讓你心驚肉跳。你開始不敢打開App,但又忍不住要看。每次看完,心情都更差。

第4-7年(2003-2007):麻木與動搖

「反正已經虧這麼多了,賣也賣不了幾個錢……」

「身邊的人買房都賺了,我這是圖什麼?」

「要不要停損?可是虧這麼多,怎麼甘心……」

你開始迴避和別人討論投資。當同事聊起股票、房產賺了多少,你只能沉默。

第8-10年(2008-2010):二次重擊

「好不容易漲回來一些,又崩了?!」

「2008年金融海嘯,全球都在跌……」

「這次真的扛不住了……」

好不容易從谷底爬起來一些,又被一棍子打回原形。這種「二次傷害」比第一次更讓人絕望。

第11-14年(2010-2014):漫長的等待

「什麼時候是個頭啊……」

「15年了,我還要等多久?」

「年輕時候的積蓄,全耗在這裡了……」

你已經不再期待大漲,只希望能回本。但回本的日子,似乎永遠在明天。

第15年(2015):終於回本

「回本了!終於回本了!」

「但是……15年,就賺了個寂寞?」

「如果當初放銀行,利息都比這多……」

15年,你沒有虧錢,但你虧掉了時間、機會成本,以及這些年的心理折磨。

四、社會壓力的具體化

15年裡,你會不斷聽到這些聲音:

來自家人:

「當初就不該讓你買股票!」(爸媽)

「這錢本來可以付頭期款的……」(老婆/老公)

「別人家都買房了,就咱家還在租房……」(岳母/婆婆)

來自朋友:

「你那個納什麼還沒解套呢?」

「我去年買的XX已經翻倍了。」

「長期投資?你已經套了10年了吧?」

來自同事:

「小李買的那個基金漲得不錯啊,你買的什麼?」

「哦,納指啊……還虧著呢?」

來自網路:

「美股要崩盤了!趕緊跑!」

「納斯達克泡沫比2000年還大!」

「XXX已經進場台股了,你還在等什麼?」

最難受的是,你會看到無數「別人的成功」:

- 同事買房,3年翻倍

- 朋友買幣,一年十倍

- 網路KOL,曬出驚人報酬

- 隔壁老王,買了台積電

而你呢?還在苦苦等待回本。

每一個「別人的成功」,都是對你選擇的一次質疑。

五、最容易放棄的時刻

研究表明,人們最容易放棄的時刻,往往不是最低點,而是:

| 時刻 | 心理狀態 | 典型想法 |

|---|---|---|

| 小幅反彈後再次下跌 | 希望破滅 | 「又騙我,這次真的不玩了」 |

| 身邊人賺錢的時候 | 相對剝奪感 | 「我要是當初……」 |

| 急需用錢的時候 | 被迫面對現實 | 「沒辦法,只能認賠」 |

| 持有時間超過心理預期 | 耐心耗盡 | 「說好的長期投資,但沒說這麼長啊」 |

| 看到「專家」唱空的時候 | 自我懷疑 | 「連專家都說要跌,我是不是該跑」 |

15年裡,這樣的時刻會出現幾十次、上百次。

每一次,都是對你信念的考驗。

你確定你能扛過每一次?

數據顯示,在大幅回檔中:

| 回檔幅度 | 投資人行為 |

|---|---|

| -10% | 約20%的人開始焦慮 |

| -20% | 約40%的人考慮賣出 |

| -30% | 約60%的人已經賣出或準備賣出 |

| -50% | 約80%的人已經離場 |

| -80% | 能堅持持有的不到5% |

你覺得你會是那5%嗎?

六、一個殘酷的算術題

假設你在2000年有50萬,面臨三個選擇:

選擇A:全押納指100

- 2000年:50萬

- 2015年:50萬(回本)

- 15年報酬:0

- 年化報酬:0%

選擇B:銀行定期存款(平均3%)

- 2000年:50萬

- 2015年:77.9萬

- 15年報酬:27.9萬

- 年化報酬:3%

選擇C:買入房產(假設漲5倍)

- 2000年:50萬頭期款,買入100萬房產

- 2015年:房產價值500萬

- 15年報酬:400萬

- 年化報酬:11%

15年後,你看著隔壁老王的500萬房產,再看看自己剛剛回本的50萬。

你還會說「長期持有一定能賺錢」嗎?

七、這不是販賣焦慮

看到這裡,你可能會想:

「你是不是故意嚇我,讓我別買納指?」

不是的。

納指100依然是優秀的投資標的。過去11年19.36%的年化報酬是真實的。

但我想讓你明白的是:

高報酬的另一面,是你必須承受的代價。

代價不僅僅是「帳戶上的數字下跌」,更是:

- 15年的時間成本

- 無數個失眠的夜晚

- 錯過其他機會的遺憾

- 來自家人、朋友、社會的壓力

- 對自己選擇的反覆懷疑

如果你真的做好了準備承受這一切,那就全押吧。

如果你沒有把握,那我們是不是應該想想,有沒有更「人性化」的投資方式?

3個靈魂拷問

在做決定之前,請認真回答這3個問題:

問題1:如果明天你的帳戶縮水30%,你會怎麼做?

不是假設,是真的發生。100萬變成70萬,而且未來一年可能還會繼續跌。

- A. 堅定持有,甚至加碼

- B. 先觀望,等反彈再說

- C. 受不了,先賣掉一部分

- D. 全部認賠,保住剩下的

如果你的答案不是A,那你可能高估了自己的風險承受能力。

問題2:這筆錢,你能真正「不動」15年嗎?

15年裡,你可能會遇到:換工作、買房、結婚、生孩子、孩子上學、父母生病……

任何一個節點需要用錢,你都可能被迫在低點賣出。

問題3:如果有一種方法,年化報酬少2-3個百分點,但最大回檔減少8個百分點、恢復期從714天縮短到106天,你願意嗎?

這不是假設,這是真實的回測數據。

一個被忽略的選項

大多數人在考慮納指投資時,只看到兩個選項:

- 全押買入 → 承受高波動

- 不買 → 錯過高報酬

但其實還有第三個選項:透過資產配置,在保留大部分報酬的同時,大幅降低波動和回檔。

這不是什麼複雜的金融工程,而是簡單的數學:

當納指漲的時候,其他資產可能漲得少;

當納指跌的時候,其他資產可能跌得少甚至上漲。

組合在一起,波動被「熨平」了。

具體怎麼配?配多少比例?效果到底如何?

更深入的分析

這些問題,我在專欄的另一篇文章裡做了詳細的回測和分析:

推薦閱讀:《為什麼單押納指100讓我夜不能寐?》

在那篇文章裡,你會看到:

- 100%納指 vs 多資產組合的11年完整回測數據

- 最大回檔、恢復期、夏普比率、索提諾比率的詳細對比

- 為什麼「再平衡」能讓回檔恢復期從693天縮短到106天

- 什麼樣的人適合單押納指,什麼樣的人應該做配置

投資最怕什麼?不是選錯標的,而是在錯誤的時機離場。

能抱得住的策略,才是好策略。

關注浩外大叔,讓理財變簡單。

思考

在閱讀深度文章之前,先思考一下:

你目前的投資組合中,單一資產佔比最高的是什麼?佔多少比例?如果它下跌30%並持續兩年不回本,你能堅持多久不賣?